Код вычет на 2 ребенка в 2016 году

Код вычета на ребенка представляет собой краткое цифровое обозначение льготы по НДФЛ, которое проставляется в форме 2-НДФЛ при ее составлении. Он помогает идентифицировать назначение суммы вычета без внесения полного наименования в поля бланка. Рассмотрим в представленном материале, какие значения могут принимать коды детских вычетов по подоходному налогу.

Цели применения льгот по НДФЛ

Коды налоговых вычетов на детей в 2016-2017 годах

Порядок получения льготы на ребенка

Цели применения льгот по НДФЛ

Вычеты по своей сути являются освобождением части доходов физлица от взимания подоходного налога. Ими на добровольной основе может воспользоваться каждый гражданин, имеющий ребенка, на основании положений ст. 218 НК РФ.

Инициировать применение подобной льготы должен сам сотрудник посредством подачи заявления в расчетный отдел (бухгалтерию) компании. Бухгалтер, в свою очередь, обязан учесть при расчете облагаемого дохода волеизъявление работника.

ОБРАТИТЕ ВНИМАНИЕ! Без наличия такого обращения в автоматическом порядке указанное послабление налогоплательщику не предоставляется. Поэтому всем тем, кто имеет детей и соответствующее право на льготу, желательно при поступлении на работу подать заявление о предоставлении детских вычетов.

Льгота на детей, как правило, реализуется в течение налогового периода у работодателя. Однако работник, не обратившийся за ней в течение года, может по окончании налогового периода (того же самого года) самостоятельно составить декларацию, приложить копии документов и заявление и передать их в местное отделение ФНС.

ВАЖНО! Таким образом он может получить вычеты только за последние 3 года, предшествующие обращению.

Налоговики обязаны рассмотреть заявление в течение установленного законодательством срока. Если вопросов у контролеров не возникнет, налогоплательщику вернут излишне уплаченный налог.

Коды налоговых вычетов на детей в 2016 году

Ежегодно до 1 апреля наниматели представляют на своих работников данные по форме 2-НДФЛ за прошедший год. Справка 2-НДФЛ содержит информацию о суммах начисленного в пользу физлица дохода, предоставленных вычетов, начисленного и удержанного налога.

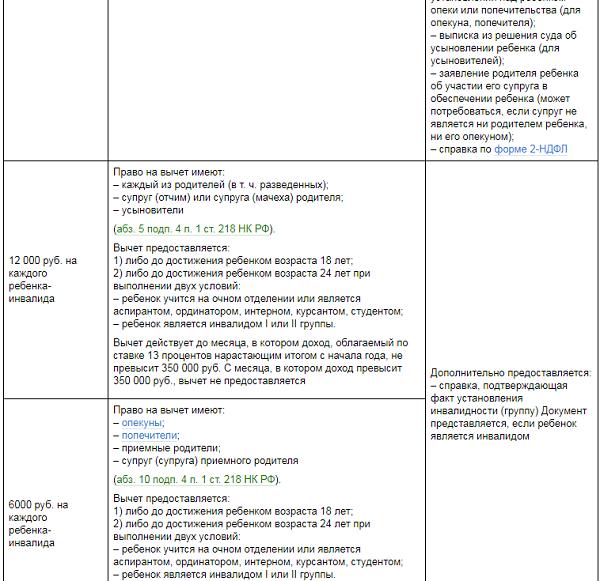

Для формирования указанной формы применяется перечень кодов вычетов на детей в 2016-2017 годах, утвержденных приказом ФНС России «Об утверждении кодов видов доходов и вычетов» от 10.09.2015 № ММВ-7-11/387@ (ред. от 22.11.2016). Приведем их в таблице.

Порядок получения льготы на ребенка

Ознакомившись с кодами налоговых вычетов на детей, следует подробнее поговорить о процессе их оформления. Рассмотрим эту процедуру на примере.

Гражданка Гуркова Е. С. устроилась на новую работу в июле 2016 года. Ее должностной оклад — 32 тыс. руб. Она написала заявление в бухгалтерию на предоставление вычета на 3 детей, приложив копии свидетельств о рождении и справки об инвалидности одного из них. Первый получил среднее образование, но никуда не поступил, ему 19 лет. Второму 12 лет. Третий имеет инвалидность, и ему исполнилось 10 лет. Общий доход сотрудницы с начала отчетного года на предыдущем месте работы составил 150 000 руб.

На старшего вычет не положен, на среднего вычет составит 1 400 руб., а на младшего, так как у него есть группа инвалидности, — 12 000 руб. Итого 13 400 руб. в месяц, до достижения лимита дохода Гурковой в 350 000 руб. в год.

***

Итак, перечень кодов довольно обширный и зависит от того, кто заботится о ребенке, сколько у него родителей или попечителей, сколько в семье детей и есть ли среди детей лица с ограниченными возможностями.

Источник

Данные коды применяются для заполнения новой справки 2-НДФЛ, введенной в действие с 2016 года. Новые коды утверждены на основании Приложения №2 к приказу ФНС №ММВ-7-11/387 от 10 сентября 2015 года и применяются с 29.11.2015 года. Необходимый код можно найти в таблице ниже. При заполнении справки вам также может понадобиться Приложение №1, в котором указаны новые коды доходов.

Код вычета

Наименование вычета

Источник

Родители ребенка, не состоящие в браке (например, разведенные), также могут воспользоваться вычетом. Главное, чтобы родитель участвовал в материальном обеспечении ребенка (пп. 4 п. 1 ст. 218 НК РФ).

Как пояснил Минфин России, если брак между родителями не зарегистрирован, отец ребенка вправе претендовать на получение вычета при наличии следующих документов (Письмо от 15.04.2011 N 03-04-06/7-95):

В Письме от 11.10.2012 N 03-04-05/8-1179 финансовое ведомство также уточняет, что данное право не зависит от того, проживает родитель с ребенком или нет, поскольку выплата алиментов сама по себе означает участие в содержании ребенка.

Невыплата алиментов в соответствии с соглашением родителей или судебным решением свидетельствует о том, что родитель не принимает участия в материальном обеспечении ребенка.

В заключение отметим, что, если налогоплательщик обеспечивает ребенка, но при этом не является его родителем или супругом (супругой) родителя, получить стандартный вычет он не вправе.

В отношении вычета действуют ограничения по доходу налогоплательщика и по возрасту ребенка.

1. Ограничение по доходу налогоплательщика.

Согласно пп. 4 п. 1 ст. 218 НК РФ стандартный вычет на ребенка предоставляется до месяца, в котором исчисленный нарастающим итогом с начала налогового периода доход налогоплательщика (за исключением дивидендов, полученных налоговыми резидентами РФ), облагаемый по ставке 13%, предусмотренной п. 1 ст. 224 НК РФ, не превысит 350 000 руб.

Указанное ограничение по размеру дохода действует и в ситуации, когда один из родителей получает вычет в удвоенном размере, если второй родитель отказался от его использования.

2. Ограничение по возрасту ребенка.

По общему правилу вычет производится на ребенка в возрасте до 18 лет (пп. 4 п. 1 ст. 218 НК РФ).

Однако если ребенок является учащимся очной формы обучения, аспирантом, ординатором, интерном, студентом, курсантом очной формы обучения, то вычет на него производится до достижения им 24 лет (место прохождения обучения значения не имеет). Во время нахождения ребенка в академическом отпуске, предоставление вычета не прекращается.

@Над.К Нормы НК именно по данному требованию, я Вам не н…

Что за бред? Кто это писал? СТД-ПФР в формате xml подписана …

В смысле «не регулируется»? А как же статья про мо…

Во-первых, вот нет у меня окончательной и безоговорочной вер…

В чем проблема? Кандидат указывает в заявлении, что поступае…

Минимальный срок владения действует при продаже. При продаже…

ну как же у них пенсии считают? причем приличные и досрочно …

Пока работодатель не соберёт справки со всех сотрудников что…

Если сотрудник устраивается на два-три месяца, то проще обеи…

Не забывайте еще, что есть добровольное участие в программе …

С другой стороны, может, это и хорошо — когда считаешь сам? …

Да что ж вы за другие страны тут вещаете? В каждой стране св…

Страховой стаж для исчисления пособия по нетрудоспособности …

Вот это точно — у нас в отделении ПФР сидят здоровые мужики …

Добрый день! Не скачивается расчет почему-то?

А вот это да, это дело. Но это в России можно безнаказанно п…

Ну если у вас поводом к беседе выступает трудовая книжка, а …

Ну, не надо. И Кошка и Рюмка — украшение форума. Без них — с…

Вы лично можете жить в своей анархической реальности, можете…

Ничего общего с трудовой книжкой не имеет. Исключительно на …

В СССР тоже был только паспорт. Для меня тоже загадка почему…

Кому? ПФР уже много раз слал таких «доказателей». …

«…бумаги, фиксирующие стаж, были введены в Германии в…

есть и в Италии и Франции и Германии называется трудовая кар…

Белоруссия не европа. А в странах ЕС трудовых нет с 1945 год…

А в Подмосковье налоговики сами подсчитывают какая строка бо…

Вы што сотрудников пенсионного фонда решили поувольнять? Тыс…

Да, она хоть как-то поможет доказать наличие трудового стажа…

В 1С:Бухгалтерия нет даты перехода на прямые выплаты с 01.01…

Бред сивой кабылы.Во-первых, вся эта возня с трудовыми книжк…

Ну а по поводу кондидата, который отказывается предоставить …

Именно из трудовой. Только телефон предыдущего работодателя …

Утверждена новая форма заявления на патент в 2021 году (Прик…

Так расчет больничного все равно проблема работодателя. ФСС …

вот как раз в Европе трудовые книжки очень даже есть, до мно…

Ну то есть в гос органах есть вся инфа о стаже, но ФСС не мо…

Источник

Коды детских налоговых вычетов 126, 127 и другие действуют недавно. Рассмотрим порядок оформления справки 2-НДФЛ с применением этих кодов.

Внимание! Правильно заполнить сведения о доходах и отчитаться по ним в налоговую вам помогут следующие документы. Скачивайте бесплатно:

Программа БухСофт автоматически подготовит справки 2-НДФЛ для сдачи в налоговую с учетом всех изменений законодательства на актуальном бланке. Форма будет протестирована всеми проверочными программами ФНС. Попробуйте бесплатно:

Заполнить 2-НДФЛ онлайн

Где применяют коды детского налогового вычета

Налоговый вычет на детей – самый распространенный на практике. Он представляет собой своеобразную льготу для физического лица в виде фиксированной суммы, уменьшающей налоговую базу человека по НДФЛ.

Право на вычет установлено статьей 218 Налогового кодекса. Льготой могут воспользоваться родители, их супруги, а также опекуны, приемные родители попечители, усыновители. Но при этом указанные лица должно являться налоговыми резидентами. То есть время нахождения их на территории РФ в течение 12 идущих подряд месяцев должно быть от 183 календарных дней и более. Причем оно не прерывается при отъезде лица на учебу, лечение на срок меньше 6 месяцев, а также на работу на морских нефтяных месторождениях. Кроме того, резидентами всегда являются российские военнослужащие, исполняющие воинский долг за границей, и чиновники в иностранной рабочей командировке.

Работодатель перечисленных выше лиц является их налоговым агентом. В его обязанности входит удержание и перечисление НДФЛ с доходов. Соответственно, он представляет в налоговые и отчетность: справки 2-НДФЛ и расчет 6-НДФЛ.

Если работники заявляют детские налоговые вычеты, то в форме 2-НДФЛ указывают коды 126, 127 и другие. Рассмотрим их подробнее.

126 код вычета по НДФЛ

Код 126 в 2 НДФЛ указывают при использовании налогового вычета на первого ребенка, который не достиг возраста 18 лет либо он является студентом-очником, не достигшим 24 лет. Сумма вычета при этом составляет 1400 рублей.

126 код вычета действует с 26 декабря 2016 года. ФНС утвердила его приказом № ММВ-7-11/633@ от 22.11.2016 года. Ранее следовало применять код 114.

Код вычета 127

Вычет по коду 127 в справке 2-НДФЛ положен на второго ребенка, который не достиг возраста 18 лет либо он является студентом-очником, не достигшим 24 лет. Сумма льготы также составляет 1400 рублей.

127 код действует с 26 декабря 2016 года. ФНС утвердила его приказом № ММВ-7-11/633@ от 22.11.2016 года. Ранее следовало применять код 115.

Код вычета 128

Код 128 в справке 2-НДФЛ указывают по третьему ребенку, который не достиг возраста 18 лет либо он является студентом-очником, не достигшим 24 лет. Сумма уменьшения НДФЛ также составляет 3000 рублей.

128 код действует с 26 декабря 2016 года. ФНС утвердила его приказом № ММВ-7-11/633@ от 22.11.2016 года. Ранее следовало применять код 116.

Код вычета 129

Код 129 в справке 2-НДФЛ указывают по детям-инвалидам второй и третьей группы, который не достиг возраста 18 лет либо он является студентом-очником, не достигшим 24 лет. Сумма вычета составляет 12 000 рублей.

129 код действует с 26 декабря 2016 года. ФНС утвердила его приказом № ММВ-7-11/633@ от 22.11.2016 года. Ранее следовало применять код 117.

Ознакомьтесь со статьей о том, как правильно оформить налоговый вычет на ребенка.

Другие новые коды вычета на детей

Изменениям подверглись все коды налогового вычета. Дело в том, что для ранее для разных категорий родителей были установлены разные суммы уменьшения НДФЛ. Поэтому ФНС разграничила категории получателей. Так, для родителей и усыновителей предусмотрены коды со 126 по 129. Для приемных родителей, опекунов и попечителей со 130 по 133.

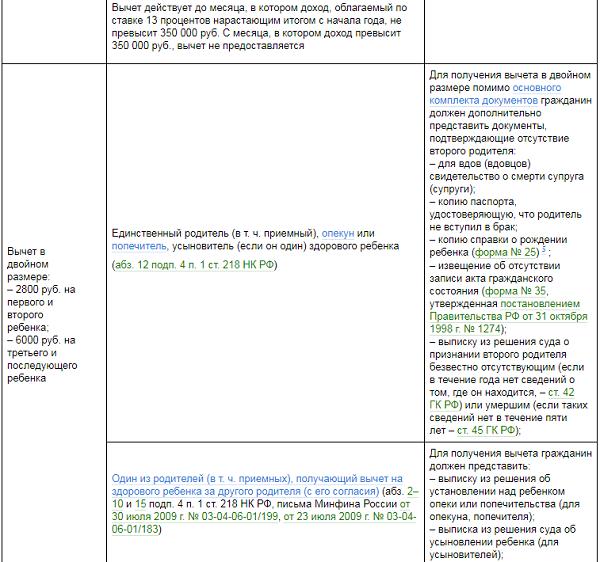

Приводим изменения в таблице 1.

Таблица 1. Старые и новые коды налогового вычета

| Новый код вычета | Старый код вычета | Кому и когда положен вычет | Размер вычета |

| 126 | 114 | Родителю (в том числе разведенному), его супругу и усыновителю на 1-го ребенка | 1400 |

| 127 | 115 | Родителю (в том числе разведенному), его супругу и усыновителю на 2-го ребенка | |

| 128 | 116 | Родителю (в том числе разведенному), его супругу и усыновителю на 3-го ребенка | |

| 129 | 117 | Родителю (в том числе разведенному), его супругу и усыновителю на ребенка, являющегося инвалидом | 12 000 |

| 130 | 114 | Приемному родителю, попечителю, опекуну на 1-го ребенка | 1400 |

| 131 | 115 | Приемному родителю, попечителю, опекуну на 2-го ребенка | |

| 132 | 116 | Приемному родителю, попечителю, опекуну на 3-го ребенка | |

| 133 | 117 | Приемному родителю, попечителю, опекуну на ребенка, являющегося инвалидом | 6000 |

| 134 | 118 | Единственному родителю, его супругу и усыновителю на 1-го ребенка | 2800 |

| 135 | Единственному приемному родителю, попечителю, опекуну на 1-го ребенка | ||

| 136 | 119 | Единственному родителю, его супругу и усыновителю на 2-го ребенка | |

| 137 | Единственному приемному родителю, попечителю, опекуну на 2-го ребенка | ||

| 138 | 120 | Единственному родителю, его супругу и усыновителю на 3-го ребенка | 6000 |

| 139 | Единственному приемному родителю, попечителю, опекуну на 3-го ребенка | ||

| 140 | 121 | Родителю (в том числе разведенному), его супругу и усыновителю на ребенка, являющегося инвалидом первой и второй группы | 24 000 |

| 141 | Приемному родителю, попечителю, опекуну на ребенка, являющегося инвалидом первой и второй группы | 12 000 | |

| 142 | 122 | 1-му родителю на 1-го ребенка при отказе 2-го родителя | 2800 |

| 143 | 1-му приемному родителю на 1-го ребенка при отказе 2-го родителя | ||

| 144 | 123 | 1-му родителю на 2-го ребенка при отказе 2-го родителя | |

| 145 | 1-му приемному родителю на 2-го ребенка при отказе 2-го родителя | ||

| 146 | 124 | 1-му родителю на 3-го ребенка при отказе 2-го родителя | 6000 |

| 147 | 1-му приемному родителю на 3-го ребенка при отказе 2-го родителя | ||

| 148 | 125 | 1-му родителю на ребенка-инвалида при отказе 2-го родителя | 24 000 |

| 149 | 1-му приемному родителю на 3-го ребенка при отказе 2-го родителя | 12 000 |

- Скачать расшифровку кодов доходов на 2018 год

- Скачать Приказ ФНС от 24.12.2017 № ММВ-7-11/820@

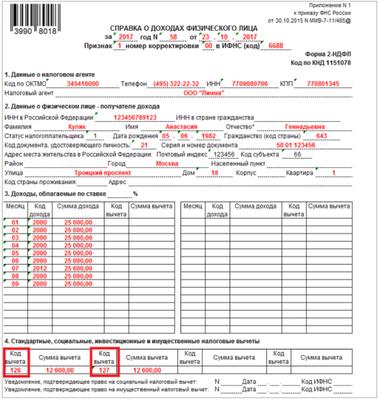

Образцы заполнения справки 2-НДФЛ

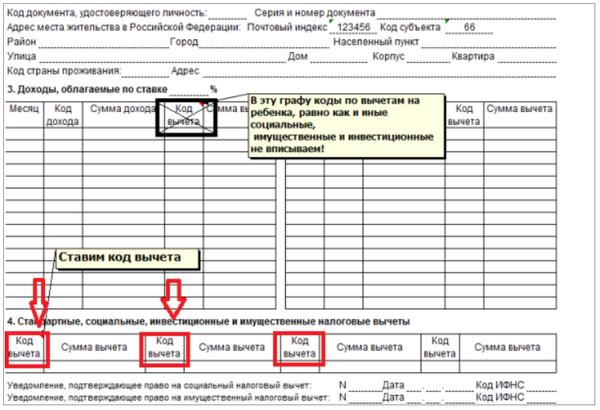

Код детского вычета обязательно укажите в Справке о доходах физического лица. При этом учитывайте, что вычеты нужно ставить в 4-м разделе 2-НДФЛ. Раздел 3 не заполняйте. Общую сумму вписывайте отдельно по каждому коду. Если работник имеет право на несколько детских вычетов, укажите коды по каждому из них.

Ниже приведены образцы правильного использования кодов.

Где указать код вычета

Образец 2-НДФЛ с кодами 126 и 127

- Скачать образец заполнения 2-НДФЛ (коды 126, 127)

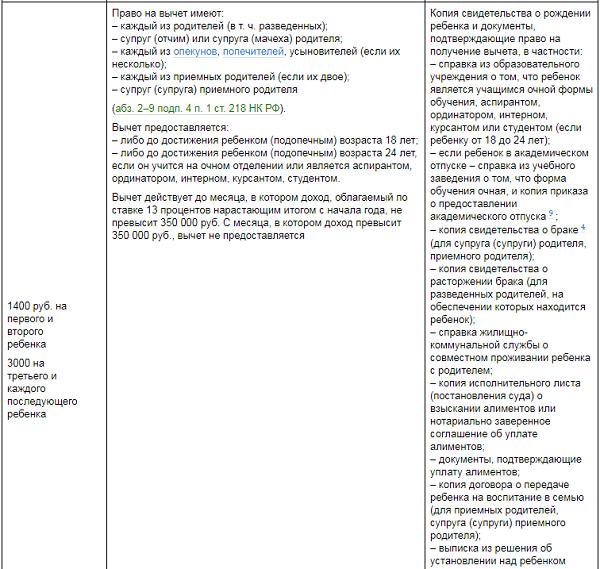

Какие документы подтвердят детский вычет

Работник должен до конца года (налоговый период по НДФЛ) написать заявление. Форма свободная.

- Скачать образец заявления на детский вычет

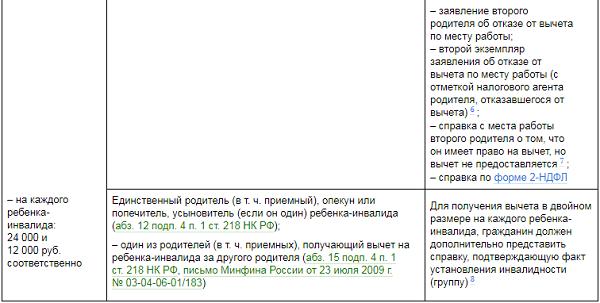

Также ему следует принести в бухгалтерию подтверждающие документы. Их список приведен в таблице 2.

Таблица 2. Документы на вычет

Пример расчета вычета на детей

Как посчитать налоговый вычет на троих детей, рассмотрим на практической ситуации.

Пример

На 01.01.2018 оклад рабочего составляет 60 000 руб. Он является отцом троих несовершеннолетних детей. Документы подтверждают его право на детский вычет. Причем бухгалтерия получила эти документы только 01.07.2018.

Начисленный за прошедший период доход:

60 000 руб. × 6 мес. = 360 000 руб.

НДФЛ с дохода:

360 000 руб. × 13% = 46 800 руб.

Месячная сумма детского вычета:

1400 + 1400 + 3000 = 5800 руб.

В июне доход составил более 350 000 руб. Поэтому рабочий утратил право на уменьшение НДФЛ.

Сумма вычета за пять месяцев: 5800 руб. × 5 мес. = 29 000 руб.

На 01.07.2018 было излишне удержано НДФЛ на сумму:

46 800 руб. – ((360 000 руб. – 29 000 руб.) × 13%) = 3770 руб.

Произведен зачет в счет НДФЛ за июль.

Сумма налога к уплате в бюджет за январь — июль:

(420 000 руб. – 29 000 руб.) × 13% – 46 800 руб. = 4030 руб.

Ознакомьтесь с порядком правильного заполнения НДФЛ >>

Начисляйте НДФЛ и взносы за 1 минуту в бухгалтерской программе БухСофт

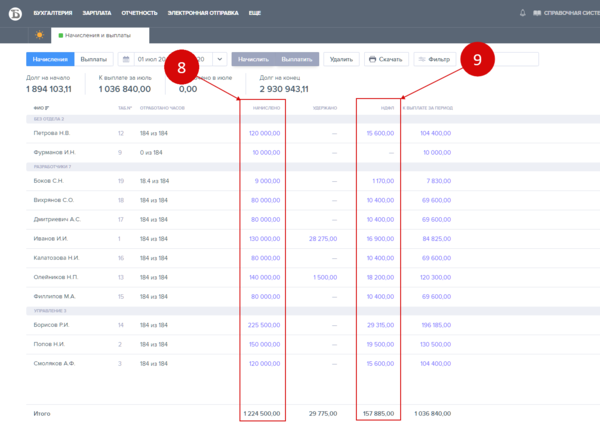

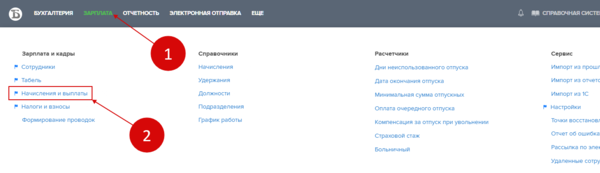

Страховые взносы и НДФЛ начисляются автоматически при начислении зарплаты. Чтобы начислить зарплату всем сотрудникам:

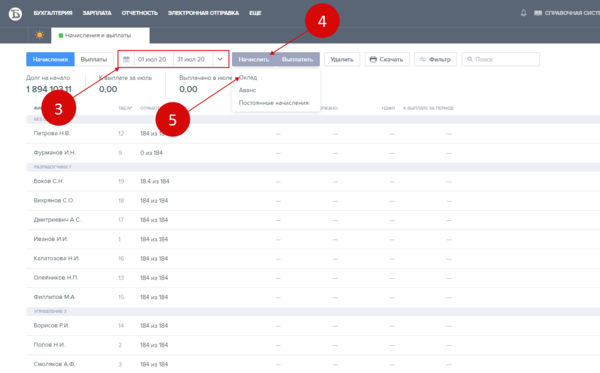

1. Зайдите в раздел «Зарплата»

2. Нажмите на ссылку «Начисления и выплаты»

3. Укажите период

4. Нажмите кнопку «Начислить»

5. Выберите «Оклад»

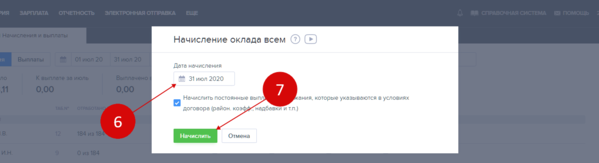

6. В открывшемся окне укажите дату начисления

7. Нажмите кнопку «Начислить»

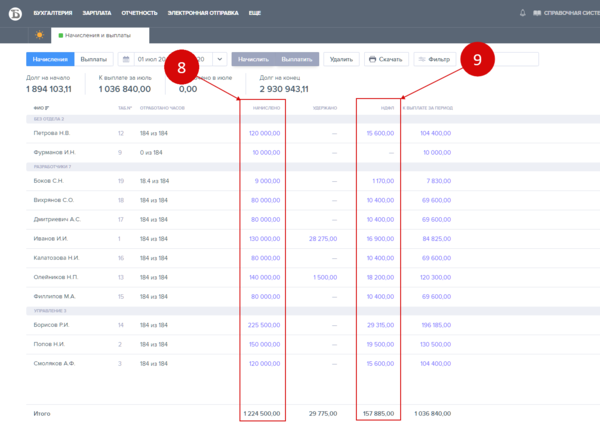

8. После этого в окне начислений в поле «Начислено» появятся данные о начисленной зарплате

9. В поле «НДФЛ» появятся данные о начисленном НДФЛ

Смотрите видеоинструкцию — как начислить НДФЛ и взносы в БухСофт

© Статья подготовлена экспертами бухгалтерской программы «БухСофт»

Источник