Как заполнить 3 ндфл за 2016 год вычет на ребенка

Опубликовано 28.12.2019

Как правило, стандартный вычет на ребенка предоставляется

работодателем. Однако, это правило работает не всегда. Бывают

граждане, которые не знают о своем праве ну получение данного

вычета. Давайте разберемся, что нужно для получения стандартного

детского вычета и как его оформить?

Что такое стандартный налоговый вычет на ребенка?

Вычеты на детей предоставляются отдельным категориям физических

лиц. Их размер для каждой категории граждан четко фиксирован: 3000

руб., 1400 руб., (основание – п. 1 – 4 ст. 218 НК РФ). Стандартные

налоговые вычеты в основном предоставляются на работе

(работодателями). К этой группе вычетов относятся, так называемые,

«детские вычеты». Чтобы получить такой вид налогового вычета

работник должен обратиться к своему работодателю с заявлением о

предоставлении ему вычета. К заявлению следует приложить документы,

подтверждающие право на детский вычет. Если гражданин совмещает

несколько мест работы (работает одновременно у нескольких

работодателей), стандартный вычет ему предоставляется по

выбору.

Бывают случаи, в которых один родитель ребенка имеет право на

получение двойного вычета. Например, если родитель является

единственным у ребенка. Как правильно заполнить декларацию 3-НДФЛ в

таком случае? Давайте рассмотрим пример.

Порядок заполнения декларации 3-НДФЛ для детского

вычета:

1) Шаг первый:это заполнение личных данных.

Необходимо заполнить все поля, в которых внимательно и без ошибок

указать все ваши данные. Если вы знаете свой ИНН, то паспортные

данные вводить необязательно — эти поля заполнятся

автоматически.

После заполнения всех полей, нажмите кнопку «сохранить и

продолжить».

2) Шаг второй: переходим к заполнению

адреса.

После заполнения адреса идут строки, в которых следует заполнить

коды по ОКТМО и ИФНС.

3) Шаг третий: мы перешли к разделу «Доходы».

Нашим главным источником дохода в данном случае будет работа. Это и

нужно указать в соответствующем поле.

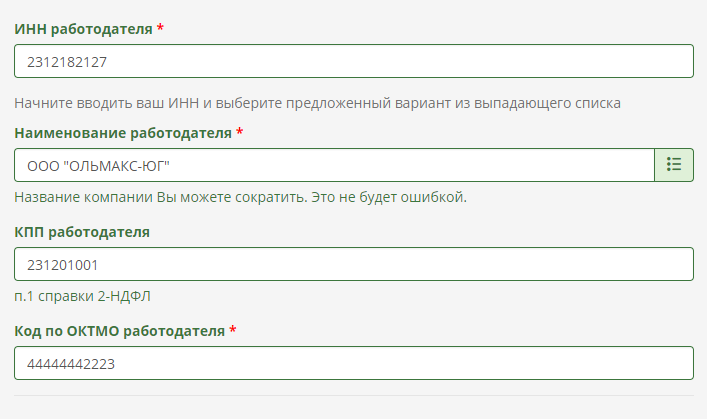

4) Шаг четвертый: переходим к заполнению данных

о работодателе. Эти данные надо просто внимательно переписать из

справки 2-НДФЛ, которую необходимо взять у работодателя.

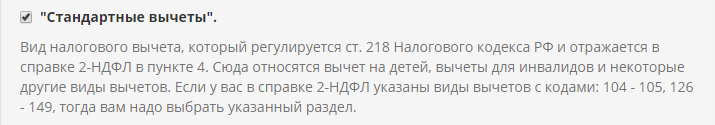

5) Шаг пятый: в разделе «Вычеты» нужно выбрать

стандартный вычет.

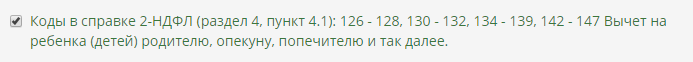

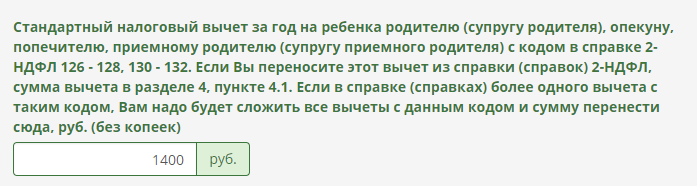

6) Шаг шестой: а вот тут надо быть очень

внимательным. Это самый основной раздел. Надо выбрать сначала

вверху нужный код стандартного вычета.

И не важно, что такой вычет отсутствует в справке 2-НДФЛ, вам

надо его получить и вы должны его отметить. Причем, чтобы

активировать этот вычет, надо в полях (они идут ниже в табличной

форме) указать суммы начисленной зарплаты по месяцам. Эти данные

также, находятся в справке 2-НДФЛ.

Далее, идут две строки, в которых надо проставить общую сумму

стандартного вычета, которую вам не предоставили на работе.

После того, как все заполнено, остается опять нажать на

«Сохранить и продолжить». Ваша декларация готова. Ее можно скачать

и готовить пакет документов на возврат НДФЛ.

На каждом этапе подготовки декларации 3-НДФЛ, вы можете задать

вопрос налоговому консультанту, который поможет заполнить

декларацию корректно.

Получите вычет

Личный консультант заполнит

за вас декларацию за 1699 ₽

Источник

Стандартный налоговый вычет – сокращение удерживаемого юридическим лицом НДФЛ. Порядок формирования налогооблагаемой базы и официальные условия получения материальной помощи от государства закреплены законом (ст. 218 НК РФ). К людям, обладающим правом пользоваться льготой, относятся граждане, обеспечивающие своих или приемных детей. Среди них:

- попечители,

- родители,

- усыновители,

- опекуны.

Налоговый вычет в размере1400 рублей обеспечивается государством, когда у людей появляются первые дети. 3-ий ребенок и последующие дают право на более существенное сокращение расчетной базы для исчисления НДФЛ (3000 рублей). Льгота сохраняется до совершеннолетия или 24 лет, при прохождении очного обучения. По действующему закону, ребенок-инвалид I или II группы дает попечителям или опекунам повод для получения материальной помощи в виде налогового вычета в размере 6 000 рублей. Когда его содержат родители или усыновители, льгота увеличивается до 12 000.

Как за 5 минут заполнить декларацию 3 НДФЛ в 2016 году?

Лимит вычетов по НДФЛ на детей в 2016 году

В Налоговом Кодексе Российской Федерации указан перечень оснований, по которым люди получают налоговые льготы. Закон подчеркивает, что физическим лицам, имеющим право на совокупность вычетов, дается один, самый крупный. Детей ограничение не затрагивает. Налогоплательщики получают льготы по количеству воспитуемых. Кроме этого, сумма удваивается, если ребенка содержит один человек.

Ограничение заключается в следующем:

- предоставление увеличенной льготы прекращается при вступлении опекуна в брак,

- для предоставления удвоенной суммы нужен письменный отказ другого родителя, что вызывает затруднения при раздельном проживании,

- материальная помощь не предоставляется при лишении родителей соответствующих прав.

Предел вычетов по НДФЛ на детей в 2016 году

Изменение базы для исчисления НДФЛ происходит ежемесячно до определенного законом момента. Льгота не предоставляется, когда доход налогоплательщика в течение года превышает установленную Правительством России сумму. В 2016-ом рубежом считается доход физического лица в размере 350 000 рублей, зафиксированном в ст. 218 часть 2 НК РФ.

Другое ограничение в возрасте, до которого ребенок проходит обучение, и размере господдержки. Эти параметры твердо зафиксированы. При исполнении воспитуемому 24 лет, льгота перестает действовать, даже если человек продолжает обучение. Сумма в 3000 рублей также не подлежит увеличению при появлении 5, 6 и последующих детей.

Право на господдержку подтверждается справкой из учебного заведения, которое должно обладать государственной аккредитацией и выдавать соответствующие ГОСТу документы о получении образовании. Заочная форма это право не обеспечивает.

Вычеты по НДФЛ на ребенка-инвалида в 2016 году

Несовершеннолетний инвалид I или II группы, находящийся на содержании, обеспечивает право родителей на 1 налоговый вычет. Даже если он 3-ий по счету в семье, 3 000 и 12 000 не суммируются.

Отличие опекунства от усыновления прописано в действующем законодательстве. Кроме этого, разница между суммами налоговых вычетов компенсируется государством по иным основаниям, связанным с обеспечение нормальной жизнедеятельности ребенка с ограниченными возможностями.

Пример расчета налогового вычета на детей

Для наглядности предлагаются следующие исходные данные: мать – гражданка, получающая официальную заработную плату в размере 70 000 рублей, и пятеро детей в возрасте 21, 17, 13, 11 и 3 года. Изучив действующее законодательство, она подает соответствующее заявление в адрес работодателя. В нем указывается, что на содержание младшего и второго сына полагается вычет в размере 2 800 рублей, 3-го и 4-го – 6 000, старшего — студента очной формы – тоже 3 000. Общая сумма составляет 11 800 руб./мес.

Далее эта цифра вычитается из зарплаты многодетной матери до мая, потому что в течение него ее доход переваливает за 350 000 рублей. Каждый месяц с января по май НДФЛ будет рассчитываться по формуле: НДФЛ = (70 000 – 11,8 тыс) х 13% = 7 566, а на руки женщина будет получать 62 434 рубля.

Разница в том, что без заявления юридическое лицо исчисляет НДФЛ иначе: 70 тыс. х 13% = 9 100, а чистый доход сотрудницы составлял бы 60 800, что меньше на 1 634 рубля в месяц и 8 170 в год, с учетом прекращения господдержки в мае.

Документы для получения налогового вычета на детей

Существует два способа воспользоваться льготой:

- Заявление в адрес работодателя.

- 3-НДФЛ в ИФНС по месту преимущественного проживания.

В первом случае налогоплательщик получает материальную помощь от государства в течение налогового периода. Декларация подается, когда льготы по каким-то причинам не предоставлялись.

Заявление

Единовременно с ним подаются ксерокопии сопроводительных:

- свидетельство о рождении или усыновлении,

- паспорта супругов, документ о заключении брака.

При наличии, подается:

- документ из учебного учреждения,

- справка из медицинского заведения о состоянии ребенка.

Если работник — единственный заявитель, подается:

- свидетельство о смерти мужа (жены),

- паспорт,

- документ о рождении, оформленный со слов матери,

- решение суда, признавшего человека пропавшим безвести.

Когда заявитель — опекун, прикладывается:

- соглашение о приемной семье,

- соответствующее подтверждение органов опеки.

Декларация

Вместе с 3-НДФЛ в ИФНС подается:

- 2-НДФЛ из бухгалтерии налогового агента,

- документы, закрепляющие право на льготу,

- заявление на бланке ИФНС.

С развитием технологий необходимость личного обращения к работникам госучреждения пропала. Документы подаются дистанционно, начиная с предварительно получения доступа в личный кабинет не сайте ИФНС. Предоставив необходимые документы с платежными реквизитами, заявитель ожидает их проверки и зачисления средств. О результатах проделанной работы можно узнать в личном кабинете или в письме, которое сотрудник налоговой в обязательном порядке отправляет заявителю по окончании всех бюрократических процедур.

Источник

Помощь в заполнении декларации

Когда подают 3 НДФЛ

Существует несколько причин для подачи декларации. Основная цель – перечисление налога с дополнительной прибыли или возврат излишне удержанного. Квалифицированная помощь в заполнении декларации 3 НДФЛ обеспечивает отсутствие ошибок и минимальную потерю времени на получение вычета. НК предусматривает несколько ситуаций, когда существует возможность получения компенсации:

- Строительство, приобретение дома или квартиры с правом регистрации проживания – имущественный вычет.

- Покупка автомобиля.

- Дорогостоящие операции или медицинские препараты.

- Добровольное страхование.

- Свое обучение или ребенка (до 24 лет, очно).

В свою очередь, дополнительная налогооблагаемая прибыль обязывает предоставлять платежные подтверждения для назначения отчислений. При осуществлении в один отчетный интервал продажи и реализации материальных ценностей результат удержания и возмещения вычисляется математическим путем. Уплата засчитывается взаимозачетом.

Принципы заполнения

В законодательстве постоянно происходят изменения регламента документооборота, поэтому важно отслеживать его актуальность. Подать налоговую декларацию разрешено сразу за трехлетний срок. Чтобы грамотно оформить и сдать 3 НДФЛ без лишних проблем, нужно соблюдать главные правила:

- Заполнить на компьютере через программу или собственноручно (только чернилами синего или черного цвета).

- Недопустимы исправления, помарки.

- Каждому календарному интервалу предназначена индивидуальная форма 3 НДФЛ.

- Везде проставляется порядковая нумерация, ИНН, датирование и подпись.

- Налоговая декларация оформляется в двух экземплярах. При распечатке на принтере допускается только односторонняя печать.

- Чтобы отчитаться по разным местам работы, заполняются раздельные блоки с ОКТМО и информацией о заработной плате.

- Перечень необходимых листов зависит от характера вычета и типа отчетности.

- В расположении строго соблюдается порядок и нумерация.

Базовые блоки налоговой декларации, обязательные к заполнению:

- титульная сторона с персональными данными;

- раздел 1 для указания итогов по всем ОКТМО;

- раздел 2 для исчисления налоговой базы;

- доходы из официальных источников.

Специальные закодированные бланки упрощают и унифицируют обработку материалов. Современные электронные системы подбирают вариант комплектации по указанным требованиям, что позволяет сэкономить время на вычитку требуемых граф. Удобный сервис, точность вводимых данных обеспечивают грамотность и достоверность полученных расчетов.

Как оформить налоговый вычет

Декларация 3 НДФЛ подается по форме КНД 1151020 с использованием справки о заработной плате нового образца для 2018 года. Физическим лицам, сменившим ранее место работы, придется вновь заказывать документ для вычета.

По правилам налоговая декларация включает главную часть, обязательную для всех вычетов:

1. Титульный лист – указывается серия, номер паспорта и специальные кодировки:

- налоговый период;

- налоговый орган;

- страна;

- документ, подтверждающий личность;

- принадлежность к РФ.

2. Страницы 1 и 2 основываются на конечных подсчетах.

3. Доходы по нарастанию:

- в организациях России – №1;

- за пределами РФ – №2;

- для тех, кто занимается частной практикой, предпринимателей и адвокатов – №3.

4. Лист 4 – при наличии необлагаемых финансовых ресурсов.

Обоснованием принятия декларации также служит заявление от налогоплательщика. Для перечисления денег потребуется заполнить реквизиты банковского счета и сведения о физическом лице. По окончании все страницы подсчитываются, указывается их количество.

Имущественный вычет

Чтобы воспользоваться налоговым вычетом за обеспечение жилищных условий, потребуется приложить все чеки и выписки со счетов, подтверждающие личные финансовые затраты. К базовому комплекту необходимо добавить Приложение 7 со следующими характеристиками:

- Адрес, кадастровый номер, долевое владение.

- Когда зарегистрирована собственность.

- Сумму вычетов за предыдущие периоды и срок первоначального зачета.

- Размер базы налогообложения для определения общего размера вычета.

- Остаток вычета.

При покупке квартиры в кредит, нормами законодательства предусмотрено использование вычета на уплату процентов после истечения кредитования. Для этого отдельно подсчитывается переплата по банковской выписке и вносится в отдельные поля. Сумма возврата за частный дом включает стоимость земельного участка. Однако претендовать на начисление процента стоимости от отдельной земли невозможно.

Социальные вычеты

При заполнении декларации 3 НДФЛ для социального вычета используется Приложение 5. Здесь указаны типы расходов: образование, медицинские услуги, стандартный вычет. Сюда входит также благотворительность, добровольное страхование, пенсионные накопления. Полный список публикуется и постоянно обновляется на государственных порталах открытого доступа.

На налоговый вычет есть право у обучающегося на платной основе, либо у родителя за своего ребенка на очном отделении. Вместе с основными бумагами требуется договор об образовании, его копия и квитанции оплаты.

Для возврата из бюджета за лечение учитываются следующие категории:

- Дорогостоящее лечение.

- Медикаменты.

- Стандартная терапия.

Для зачета медикаментов используется установленный регламентом рецепт и квитанции об оплате. Обратите внимание, что не все лекарственные средства попадают в категорию для компенсации. Официальный перечень утвержден Правительством в постановлении №201 от 19.03.2001 года. Максимальная компенсация составляет 15600 р.

Налоговый вычет также полагается на детей. По классической схеме данную услугу обеспечивает работодатель через бухгалтерский отдел помесячно, но также есть возможность воспользоваться единовременным возмещением. В Приложении 6 поля заполняют, согласно виду попечительства и льготе. На всех несовершеннолетних членов семьи положен вычет. На первых двух рассчитывают по 1400 рублей, а на третьего и последующих по 3000. Компенсации прекращаются с момента достижения 350000 руб. нарастающим итогом заработанных средств родителем.

Вычет при продаже имущества

Заполнить и вовремя отчитаться в ФНС придется и гражданам, получившим материальную выгоду от собственного или иного имущества. Избежать этой процедуры можно при условии нахождения предмета сделки в собственности более 3 и 5 лет, в зависимости от способа получения (по наследству, в дар, по договору). К общему комплекту добавляют Приложение 6, где отдельно обозначают факт реализации объекта полноправного владения и долевого с указанием расходов на приобретение.

Согласно НК, 1 млн. руб. с квартиры налогом не облагается. Соответственно, конечная цифра равна 13 % от стоимости после вычитания необлагаемого миллиона. Также может выявиться, что выгода от сделки на недвижимость отсутствует и тогда удержание не производится.

Принципиальной разницы в заполнении 3 НДФЛ за разные интервалы нет. В отчетность периодически вводятся некоторые коррективы в виде названия операций, удаления и добавления пунктов, принимаемых к учету. Для правильного оформления обратите внимание на образцы вычетов, предоставляемые проверенными ресурсами.

Чтобы вернуть налог (получить вычет) за 2017 год (до 19 февраля 2018 года)

![]()

Для возврата налога при покупке жилья

Образец (пример) заполнения декларации для возврата налога (имущественного вычета) при покупке или строительстве жилья, например, при покупке квартиры, в формате PDF.

![]()

Для возврата налога при покупке жилья и ипотеке

Образец (пример) заполнения декларации для возврата налога (имущественного вычета) при покупке или строительстве жилья, например, при покупке квартиры, и выплате процентов по ипотеке (выплате ипотечных процентов) в формате PDF.

![]()

Для возврата налога по расходам на обучение

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на обучение в формате PDF.

![]()

Для возврата налога по расходам на лечение

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на лечение в формате PDF.

![]()

Для возврата налога при получении стандартного налогового вычета

Образец (пример) заполнения декларации для возврата налога при получении стандартного налогового вычета в формате PDF.

Как получить правильную декларацию 3-НДФЛ быстрее и проще всего?

Проще всего быстро подготовить

правильную декларацию 3-НДФЛ с Налогией. С Налогией Вашу декларацию не придется переделывать. Налогия сформирует нужные листы бланка, подсчитает итоговые показатели, проставит нужные коды и проверит данные. Вы получите правильную декларацию и консультацию эксперта. А потом сможете выбрать — отнести декларацию в инспекцию самому или подать ее онлайн.

Чтобы отчитаться по доходам 2017 года (до 19 февраля 2018 года)

![]()

При продаже имущества, например, автомашины или квартиры

Образец (пример) заполнения декларации при продаже имущества, например, автомашины или квартиры, в формате PDF.

Чтобы вернуть налог (получить вычет) за 2017 год (c 19 февраля 2018 года)

![]()

Для возврата налога при покупке жилья

Образец (пример) заполнения декларации для возврата налога (имущественного вычета) при покупке или строительстве жилья, например, при покупке квартиры, в формате PDF.

![]()

Для возврата налога при покупке жилья и ипотеке

Образец (пример) заполнения декларации для возврата налога (имущественного вычета) при покупке или строительстве жилья, например, при покупке квартиры, и выплате процентов по ипотеке (выплате ипотечных процентов) в формате PDF.

![]()

Для возврата налога по расходам на обучение

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на обучение в формате PDF.

![]()

Для возврата налога по расходам на лечение

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на лечение в формате PDF.

![]()

Для возврата налога при получении стандартного налогового вычета

Образец (пример) заполнения декларации для возврата налога при получении стандартного налогового вычета в формате PDF.

Чтобы отчитаться по доходам 2017 года (c 19 февраля 2018 года)

![]()

При продаже имущества, например, автомашины или квартиры

Образец (пример) заполнения декларации при продаже имущества, например, автомашины или квартиры, в формате PDF.

Чтобы вернуть налог (получить вычет) за 2016 год

![]()

Для возврата налога при покупке жилья

Образец (пример) заполнения декларации для возврата налога (имущественного вычета) при покупке или строительстве жилья, например, при покупке квартиры, в формате PDF.

![]()

Для возврата налога при покупке жилья и ипотеке

Образец (пример) заполнения декларации для возврата налога (имущественного вычета) при покупке или строительстве жилья, например, при покупке квартиры, и выплате процентов по ипотеке (выплате ипотечных процентов) в формате PDF.

![]()

Для возврата налога по расходам на обучение

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на обучение в формате PDF.

![]()

Для возврата налога по расходам на лечение

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на лечение в формате PDF.

![]()

Для возврата налога при получении стандартного налогового вычета

Образец (пример) заполнения декларации для возврата налога при получении стандартного налогового вычета в формате PDF.

Чтобы отчитаться по доходам 2016 года

![]()

При продаже имущества, например, автомашины или квартиры

Образец (пример) заполнения декларации при продаже имущества, например, автомашины или квартиры, в формате PDF.

Чтобы вернуть налог (получить вычет) за 2015 год

![]()

Для возврата налога при покупке жилья

Образец (пример) заполнения декларации для возврата налога (имущественного вычета) при покупке или строительстве жилья, например, при покупке квартиры, в формате PDF.

![]()

Для возврата налога при покупке жилья и ипотеке

Образец (пример) заполнения декларации для возврата налога (имущественного вычета) при покупке или строительстве жилья, например, при покупке квартиры, и выплате процентов по ипотеке (выплате ипотечных процентов) в формате PDF.

![]()

Для возврата налога по расходам на обучение

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на обучение в формате PDF.

![]()

Для возврата налога по расходам на лечение

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на лечение в формате PDF.

![]()

Для возврата налога при получении стандартного налогового вычета

Образец (пример) заполнения декларации для возврата налога при получении стандартного налогового вычета в формате PDF.

Чтобы отчитаться по доходам 2015 года

![]()

При продаже имущества, например, автомашины или квартиры

Образец (пример) заполнения декларации при продаже имущества, например, автомашины или квартиры, в формате PDF.

Чтобы вернуть налог (получить вычет) за 2014 год

![]()

Для возврата налога при покупке жилья

Образец (пример) заполнения декларации для возврата налога (имущественного вычета) при покупке или строительстве жилья, например, при покупке квартиры, в формате PDF.

![]()

Для возврата налога при покупке жилья и ипотеке

Образец (пример) заполнения декларации для возврата налога (имущественного вычета) при покупке или строительстве жилья, например, при покупке квартиры, и выплате процентов по ипотеке (выплате ипотечных процентов) в формате PDF.

![]()

Для возврата налога по расходам на обучение

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на обучение в формате PDF.

![]()

Для возврата налога по расходам на лечение

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на лечение в формате PDF.

![]()

Для возврата налога при получении стандартного налогового вычета

Образец (пример) заполнения декларации для возврата налога при получении стандартного налогового вычета в формате PDF.

Чтобы отчитаться по доходам 2014 года

![]()

При продаже имущества, например, автомашины или квартиры

Образец (пример) заполнения декларации при продаже имущества, например, автомашины или квартиры, в формате PDF.

Чтобы вернуть налог (получить вычет) за 2013 год

![]()

Для возврата налога при покупке жилья

Образец (пример) заполнения декларации для возврата налога (имущественного вычета) при покупке или строительстве жилья, например, при покупке квартиры, в формате PDF.

![]()

Для возврата налога при покупке жилья и ипотеке

Образец (пример) заполнения декларации для возврата налога (имущественного вычета) при покупке или строительстве жилья, например, при покупке квартиры, и выплате процентов по ипотеке (выплате ипотечных процентов) в формате PDF.

![]()

Для возврата налога по расходам на обучение

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на обучение в формате PDF.

![]()

Для возврата налога по расходам на лечение

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на лечение в формате PDF.

![]()

Для возврата налога при получении стандартного налогового вычета

Образец (пример) заполнения декларации для возврата налога при получении стандартного налогового вычета в формате PDF.

Чтобы отчитаться по доходам 2013 года

![]()

При продаже имущества, например, автомашины или квартиры

Образец (пример) заполнения декларации при продаже имущества, например, автомашины или квартиры, в формате PDF.

![]()

По доходам, полученным за пределами России

Образец (пример) заполнения декларации по доходам, полученным за пределами России в формате PDF.

![]()

По доходам от предпринимательской деятельности

Образец (пример) заполнения декларации по доходам от предпринимательской деятельности в формате PDF.

Чтобы вернуть налог (получить вычет) за 2012 год

![]()

Для возврата налога по расходам на обучение

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на обучение в формате PDF.

![]()

Для возврата налога по расходам на лечение

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на лечение в формате PDF.

Чтобы отчитаться по доходам 2012 года

![]()

По доходам, полученным за пределами России

Образец (пример) заполнения декларации по доходам, полученным за пределами России в формате PDF.

![]()

По доходам от предпринимательской деятельности

Образец (пример) заполнения декларации по доходам от предпринимательской деятельности в формате PDF.

Полезные ссылки

![]()

Заполнить декларацию 3-НДФЛ онлайн.

![]()

Посмотреть, как можно заполнить декларацию на этом веб-сайте.

![]()

Узнать, что такое декларация 3-НДФЛ.

Источник