Код вычета на ребенка в 2016 году в справке 2 ндфл 114

Данные коды применяются для заполнения новой справки 2-НДФЛ, введенной в действие с 2016 года. Новые коды утверждены на основании Приложения №2 к приказу ФНС №ММВ-7-11/387 от 10 сентября 2015 года и применяются с 29.11.2015 года. Необходимый код можно найти в таблице ниже. При заполнении справки вам также может понадобиться Приложение №1, в котором указаны новые коды доходов.

Код вычета

Наименование вычета

Источник

В соответствии с законодательством при расчёте налога на доходы некоторые лица могут получить льготу в виде стандартного налогового вычета. В связи с тем, что от суммы такого вычета зависит размер зарплаты, довольно часто у многих сотрудников возникают вопросы о том, какие справки и документы необходимо представить, чтобы получить такое право. В свою очередь работники бухгалтерии обязаны правильно проставлять код 114 в справке 2-НДФЛ для отражения в ней предоставленного вычета.

Каков механизм предоставления вычета

В роли налогового агента по начислению подоходного налога выступает работодатель. В связи с этим налоговые органы ведут пристальный контроль над правильностью расчёта таких отчислений. Справка 2-НДФЛ является основным налоговым регистром, в котором отражаются все начисления и льготы.

Детские налоговые вычеты положены всем родителям, воспитывающим детей в возрасте до восемнадцати лет. Льгота уменьшает налогооблагаемую базу на 1,4 тыс. руб. за первого и второго ребёнка, и на 3 тысячи рублей за третьего. В случае если ребёнок получает образование в государственном учреждении, такой вычет может быть предоставлен до 24 лет.

Налоговая декларация, код вычета 114

Форма, по которой организация отчитывается перед налоговыми органами, представляет собой справку с подробной информацией о сотруднике и начисленных суммах. В связи с тем, что при начислении налога на добавленную стоимость используются разные виды вычетов, законодателями была придумана специальная система кодов. Таким образом, код 114 в справке 2-НДФЛ отображает детский вычет, предоставляемый в сумме 1,4 тыс. рублей. Кодировка 115 и 116 используется для записи льгот, полученных за второго и третьего ребёнка соответственно. Полный список используемых в декларации кодов можно узнать в специальном справочнике.

Какими документами подтверждается детский вычет

Налоговый кодекс чётко регламентирует документооборот, который подтверждает код 114 в справке 2-НДФЛ. Для подтверждения права на льготу родителям, имеющим детей в возрасте до восемнадцати лет, необходимо написать заявление с просьбой о назначении детского вычета, и приложить к нему копии всех свидетельств о рождении. После достижения восемнадцатилетнего возраста нужно сдать в бухгалтерию дополнительную справку из учебного учреждения, которая будет служить подтверждением того, что ребёнок учится и находится на иждивении у родителей. Только при наличии всех этих документов налоговый агент имеет вправе отразить код 114 в справке 2-НДФЛ. Ежегодное обновление документов не требуется.

Для чего может потребоваться справка по подоходному налогу

Такой налоговый документ, как 2-НДФЛ, имеет довольно широкое применение. Главной задачей реестра является подтверждение полученного дохода и начисленного налога. Кроме того, он отражает все положенные льготы работника и суммы перечисленного налоговым агентом платежа.

Справка 2-НДФЛ предоставляется по требованию в различные кредитные учреждения, а также для получения социальных субсидий и льгот. В связи с этим граждане, получившие на руки такую справку, довольно часто задают вопрос: «Что означает код 114?»

Справка по подоходному налогу предоставляется бухгалтером компании по первому требованию сотрудника, а также ежегодно после сдачи годовой отчётности. 2-НДФЛ должна быть заполнена в соответствии с налоговым учётом предприятия. В ней не допускаются исправления и приписки. Визируется такой документ директором фирмы, в завершение ставится печать. Только так оформленная справка имеет полную юридическую силу и может быть представлена даже в суде.

Источник

Законодатели отредактировали перечень кодов налоговых вычетов по НДФЛ. С момента вступления в силу изменений код 114, обозначающий вычет на первого ребенка, более не используется. Вместо него применяются два других кода в зависимости от того, является ребенок родным (усыновленным) или приемным (принятым под опеку, попечительство).

В статье:

- Какие коды заменили код 114.

- Изменился ли размер вычета, ранее обозначавшийся кодом 114.

- Документы, подтверждающие право на налоговый вычет по НДФЛ на первого ребенка.

Заполнить коды вычета бесплатно в 2-НДФЛ вы можете бесплатно в программе «Бухсофт».

Заполнить коды в 2-НДФЛ

Что означает код вычета 114 и почему он больше не применяется?

Действующие в настоящее время коды налоговых вычетов утверждены еще в 2015 году приказом ФНС России от 10.09.2015 № ММВ-7-11/387@. Вместе с тем, даже не дожидаясь окончания налогового периода, в 2016 году законодатели внесли существенные корректировки в перечень используемых кодов.

После вступления в силу приказа ФНС России от 22.11.2016 № ММВ-7-11/633@, а случилось это 26 декабря 2016 года, код 114 более не применяется.

Почему это произошло? Вспомним, что в тексте Налогового кодекса (а именно в подп. 4 п. 1 ст. 218 НК РФ) вычеты на первого ребенка родителям, а также их супругам и усыновителям указываются отдельно от вычетов на первого ребенка для его опекуна, попечителя, приемного родителя или супруга приемного родителя. Но код налогового вычета 114 применялся на первого ребенка независимо от того, является он родным или находится на попечении и т. п.

Несмотря на то, что сами суммы вычетов, указанных выше, не отличаются, законодатели решили привести в соответствие перечень с текстом НК РФ и разделили данный вычет на два разных кода.

Больше ничего не поменялось. Суммы вычетов по-прежнему составляют 1 400 рублей на ребенка, а в справке 2-НДФЛ новые коды указываются в той же графе, что и ранее код 114 – в полях раздела 4 указывается сам код и сумма вычета с этим кодом нарастающим итогом с начала года.

114 код вычета в справке 2-НДФЛ – какие коды его заменили, и какие суммы вычетов предоставляются?

В приложении № 2 приказа ФНС России № ММВ-7-11/387@ в действующей редакции теперь указаны такие коды:

- 126 – на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет родителю, супруге (супругу) родителя, усыновителю, на обеспечении которых находится ребенок;

- 130 – на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок.

В подп. 4 п. 1 ст. 218 НК РФ указаны суммы вычетов по обоим кодам. Как мы уже написали, на сегодняшний день суммы одинаковы – 1 400 рублей.

Доход, в отношении которого можно применять вычет, ограничен 350 000 рублей в год. Это значит, что в месяце, в котором доход с начала года достигнет указанной величины, вычет уже не учитывается.

Читайте по теме: 327 код вычета в справке 2 НДФЛ

Документы для подтверждения права на детский вычет по кодам, заменившим устаревший код налогового вычета 114

Подп. 4 п. 1 ст. 218 НК РФ указывает на заявительный порядок предоставления вычета налогоплательщику. Это значит, что сотрудник обязан написать заявление на имя работодателя и приложить документы, подтверждающие право на детский вычет.

К сожалению, в Налоговом кодексе сам перечень возможных документов не нашел своего отражения. Поэтому следует искать такие документы в разъяснениях чиновников.

Например, можно опереться на письмо Минфина РФ от 01.02.2016 № 03-04-05/4309, в котором приведен такой перечень:

- копия свидетельства о рождении ребенка;

- копия паспорта;

- документ об усыновлении (удочерении) ребенка (для кода 126);

- акт о назначении опекуна или попечителя (для кода 130);

- справка образовательного учреждения о дневной форме обучения (для уже совершеннолетних детей);

- справки жилищно-коммунальной службы о совместном проживании ребенка с родителем (родителями);

- иное.

Письмо Минфина России от 08.05.2018 № 03-04-05/30997 говорит о том, что при отсутствии изменений подавать повторно заявление на вычет с каждым новым налоговым периодом не нужно.

Источник

Код налогового вычета 134 относится к категории так называемых детских вычетов. В статье рассмотрим, что значит и как используется код 134.

В статье:

- Что означает код вычета 134.

- Размер стандартного налогового вычета с кодом 134.

- Подтверждение права на стандартный налоговый вычет одинокому родителю на первого ребенка.

Где используется и что значит код вычета 134?

Коды налоговых вычетов согласно формулировкам ст. 230 НК РФ применяются в налоговых регистрах, где ведется учет доходов и расходов налогоплательщика. Это значит – в обязательном порядке такие коды доходов и налоговых вычетов приводятся в справке 2-НДФЛ, в случае если налогоплательщик имеет право на такие вычеты.

Сам перечень кодов содержится в приказе ФНС России от 10.09.2015 № ММВ-7-11/387@ в редакции приказа ФНС России от 22.11.2016 № ММВ-7-11/633@.

В приложении № 2 к этому нормативному акту можно обнаружить такое описание кода 134:

- в двойном размере на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному родителю, усыновителю.

Что это значит, какая сумма соответствует данному вычету – рассмотрим в следующем разделе.

Какая предоставляется сумма?

Для определения суммы вычета, за которым закреплен код 134, обратимся к подп. 4 п. 1 ст. 218 НК РФ.

Сначала посмотрим на второй абзац этого пункта. Здесь указано, что на первого ребенка родному родителю или усыновителю предоставляется вычет в размере 1 400 рублей в месяц.

Абзац 12 данного подпункта указывает на то, что если родитель или усыновитель не состоит в браке и является единственным для ребенка, то он вправе рассчитывать на вычет в двойном размере, т. е. на вычет в сумме 2 800 рублей.

Если такой родитель или усыновитель вступает в брак, то со следующего месяца право на двойной вычет утрачивается.

Обратите внимание на формулировку «единственный родитель». По мнению Минфина России, озвученному в письме от 12.05.2017 № 03-04-05/28746, родитель, который находится в разводе, единственным не является. Чиновники считают, что понятие «единственный родитель» означает отсутствие второго родителя у ребенка, в частности, по причине смерти, признания родителя безвестно отсутствующим, объявления умершим.

В другом своем письме от 16.06.2016 № 03-04-05/35111 Минфин РФ пишет о том, что даже уклонение от уплаты алиментов вторым родителем не дает право на двойной размер вычета.

То есть, если родители или усыновители ребенка разведены, то ни один из таких налогоплательщиков не вправе претендовать на двойной вычет.

В свою очередь письмо Минфина РФ от 02.02.2016 № 03-04-05/4973 говорит о том, что понятие «единственный родитель» распространяется и на случаи неустановленного отцовства – как при наличии прочерка в графе об отце в свидетельстве о рождении, так и при указании имени отца со слов матери.

Применение любого налогового вычета на детей имеет ограничение по сумме дохода. Оно также прописано в подп. 4 п. 1 ст. 218 НК РФ и составляет 350 000 рублей – при достижении доходов, в отношении которых применяется вычет, указанной суммы, вычет перестает применяться до наступления следующего календарного года.

Напомним, что применять вычет можно с месяца рождения ребенка. А вот окончанием применения вычета является день совершеннолетия ребенка. Или если родитель или усыновитель предоставит справку из учебного заведения, то срок окончания предоставления вычета сдвигается на дату окончания обучения или на дату исполнения ребенку 24 лет.

Читайте по теме: Код вычета 327

Документы, подтверждающие право на код вычета 134 в справке 2-НДФЛ

Применение вычетов для снижения суммы налога на доходы физическим лиц является правом налогоплательщика. В подп. 4 п. 1 ст. 218 НК РФ прописано, что для начала предоставления вычета обязательно заявление налогоплательщика.

Это значит, что сотрудник не вправе предъявить вам обвинение в завышении налогооблагаемой базы по НДФЛ из-за непредоставления ему вычетов в течение года, если он сам не написал заявление на имя своего работодателя.

К заявлению обязательно прилагаются документы, подтверждающие право на вычет.

Конкретный перечень документов в Налоговом кодексе не прописан.

В письме УФНС по г. Москве от 26.12.2017 № 20-15/227433@ приведен примерный перечень возможных документов: паспорт, свидетельство о браке, свидетельство о рождении ребенка, справка жилищно-коммунальной службы о совместном проживании ребенка с родителем (родителями) и др.

Подтверждением обучения ребенка до 24 лет является справка из учебного учреждения или аналогичный документ, подтверждающий то, что ребенок получает образование в установленной Налоговым кодексом форме.

Для подтверждения статуса одинокого родителя может предоставляться один из следующих документов:

- свидетельство о рождении (если в графе об отце стоит прочерк);

- справка из ЗАГСа для подтверждения, что данные об отце записаны со слов матери;

- свидетельство о смерти второго родителя;

- справка о признании второго родителя умершим, пропавшим без вести и т. п.

Минфин РФ в письме от 08.05.2018 № 03-04-05/30997 указал, что при отсутствии изменений у физического лица повторно подавать заявление на вычет и документы к нему каждый год не нужно.

В бухгалтерской программе БухСофт все взносы и НДФЛ начисляются автоматически.

Убедитесь сами >>

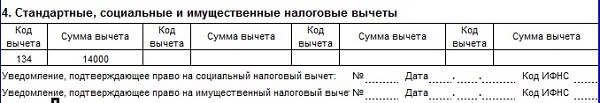

В каком поле указывается код вычета 134?

Стандартные налоговые вычеты в справке 2-НДФЛ отражаются в разделе 4.

Указывается код вычета и общая сумма предоставленных вычетов нарастающим итогом с начала года.

Источник