Как в 3 ндфл отразить вычет на ребенка в 2016 году

Добавить информацию о наличии детей в декларацию 3-НДФЛ необходимо в двух случаях:

- Если есть дети, а на предприятии, где гражданин работает, не был начислен стандартный налоговый вычет, полагающийся для каждого родителя. В этом случае можно заполнить декларацию 3-НДФЛ, указать все необходимые данные и вернуть полагающиеся деньги;

- Работодатель начислил работнику полагающиеся детские вычеты, и они отображаются в справке 2-НДФЛ. Чтобы заполнить правильно декларацию 3-НДФЛ, необходимо перенести все данные в новый документ.

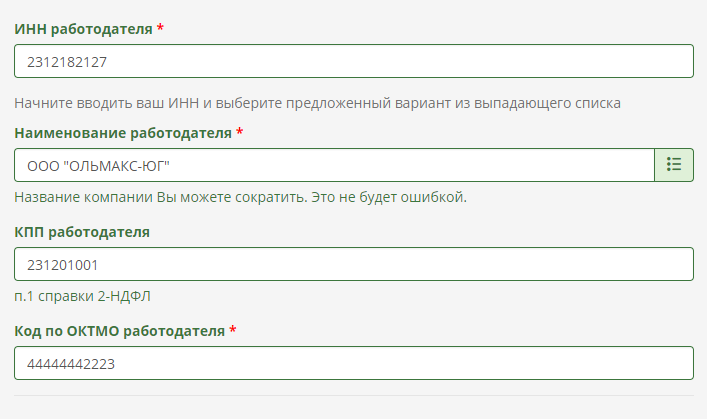

Следует разобрать две ситуации, о которых было сказано выше. Первый случай: в справке 2-НДФЛ указаны вычеты на ребенка, то есть работодатель предоставил полагающуюся стандартную льготу.

Эти числа можно найти в справке 2-НДФЛ в Разделе 4 – там, где указываются стандартные, социальные, инвестиционные и имущественные налоговые вычеты. В данном примере отображаются два детских вычета с кодами 114 и 115. Это вычеты на первого и второго ребенка.

Теперь следует перейти в программу «Декларация» 3-НДФЛ. В раздел «Доходы, полученные в Российской Федерации» заносится название предприятия и обязательно ставится галочка, что расчет стандартных вычетов необходимо вести по этому источнику.

После этого заносятся все доходы помесячно; это важно, если начисляются детские вычеты. Итоговые суммы по источнику выплат заносятся справки 2-НДФЛ.

Если работодатель предоставляет стандартные вычеты на ребенка, общая сумма дохода и облагаемая сумма дохода не будут равны, то есть числа будут разные.

При этом первую цифру программа посчитает самостоятельно: она сложит все доходы, которые были в течение 12 месяцев в году. Облагаемая сумма дохода заносится из справки 2-НДФЛ вручную.

Соответственно, указывается сумма налога исчисленная и удержанная.

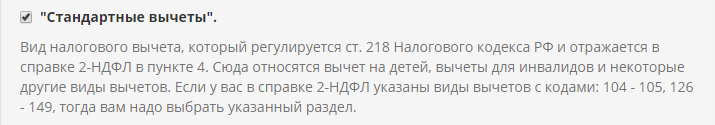

После этого нужно перейти ко вкладке «Вычеты». Здесь есть несколько подвкладок, в которые можно заносить данные в случае предоставления стандартных, социальных, имущественных и инвестиционных вычетов.

Здесь рассматривается первая вкладка – «Стандартные». Ставится галочка, что необходимо предоставить стандартные вычеты.

Далее – галочка в строке, что количество детей в этом году не изменилось и составило, к примеру, 2 человека (как было и в прошлом году).

Теперь нужно посмотреть результат: все ли правильно получилось. Стандартный налоговый вычет на ребенка отображается на листе Е1.

Можно сравнить данные со справкой 2-НДФЛ. Единственное отличие – здесь стандартные вычеты на всех детей суммируются. В справке 2-НДФЛ по каждому ребенку указано отдельное число, в справке 3-НДФЛ – сумма этих двух чисел.

По закону максимальное число, при котором детский вычет начисляется, равняется 350000 рублей. В справке можно увидеть, что общая сумма дохода не превышает эту цифру, поэтому стандартный вычет на детей будет предоставляться в течение всего года, то есть 12 месяцев.

Теперь следует рассмотреть другую ситуацию: на работе не предоставили стандартный вычет, но при этом у гражданина есть дети. В этом случае в справе 2-НДФЛ в Разделе 4 никаких чисел не написано.

Как поступить в этой ситуации? В разделе «Доходы, полученные в Российской Федерации» делается все то же самое: заносятся данные предприятия, ставится галочка, что есть дети и желание получить расчет стандартных вычетов.

Далее заполняются все данные из справки 2-НДФЛ заносится общая сумма дохода и облагаемая, сейчас они равны, так как работодатель не учитывал полагающуюся льготу, а также заносятся суммы дохода исчисленная и удержанная.

Далее следует перейти на вкладку «Вычеты». Здесь ставится галочка о предоставлении стандартного вычета и указывается количество детей. Пусть есть один ребенок. Тогда ставится единица.

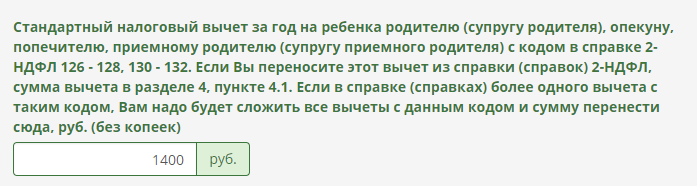

Что получается в результате? При переходе на лист Е1 можно увидеть число 7000 рублей.

Можно довериться программе или посчитать самостоятельно. На основании справки 2-НДФЛ получается, что в течение 5 месяцев доход гражданина не превысил максимально возможный порог в 350000 рублей.

Именно за эти 5 месяцев можно получить налоговую льготу на ребенка – 1400 рублей ежемесячно. Таким образом, при умножении 1400 рублей на 5 получается число 7000 рублей. Именно эта информация и отображена в декларации 3-НДФЛ.

Следует знать, как еще можно манипулировать количеством детей. Если, например, есть два ребенка, то в этом случае получается 1400 рублей на каждого. В результате остаются те же 5 месяцев, в которые доход не превысил максимального порога в 350000 рублей, но льгота в этот период предоставляется по 1400 рублей на каждого ребенка, в результате на двух детей будет получена льгота 14000 рублей.

Если цель декларации – возврат именно стандартного вычета, в этом случае можно в конце года получить на руки 13% от этой суммы. Это число, отображаемое в Разделе 1, составляет 1820 рублей.

Следует обратить внимание, что в первой вкладке может быть указано только два ребенка, так как именно на первых двух детей предоставляется налоговая льгота в 1400 рублей ежемесячно на каждого.

На каждого третьего ребенка предоставляется налоговый вычет в 3000 рублей, поэтому все остальные дети, начиная с третьего, заносятся отдельно.

Если у гражданина, к примеру, четыре ребенка, в первой строке указывается два, еще два указывается во второй строке.

Если детей трое, но на первых двух вычет уже не положен, то есть им уже больше 18 лет и они не обучаются, в этом случае следует убрать галочку для первых двух детей. А для третьего ребенка указывается, что он один третий ребенок. В этом случае программа рассчитает все правильно.

Бывают ситуации, когда у гражданина рождается ребенок. В этом случае стандартный вычет на него предоставляется именно с месяца его появления на свет. Тогда будет необходимо указать, в каком месяце произошло это событие.

Например, ребенок родился в сентябре. В этом случае указывается этот месяц и каждый месяц до конца года ставится единица.

В данной ситуации налоговый вычет не предоставляется, он равен 0 рублей: все из-за того, что в течение 5 месяцев гражданин получил максимальную сумму 350000 рублей. Далее стандартный вычет на ребенка не предоставляется.

Если ребенок родился в марте, можно получить льготу на него за три месяца: март, апрель и май, то есть 1400 рублей следует умножить на три месяца, так как в первые два месяца ребенка еще не было.

Также можно манипулировать этими данными, если у гражданина есть дети-инвалиды (в этом случае также ставится галочка и выбирается количество детей); если гражданин – единственный родитель ребенка или второй родитель не получает налоговую льготу на работе, можно выбрать и такой вариант. В этом случае можно получить стандартный вычет на ребенка в двойном размере.

Если у гражданина есть право на другие налоговые вычеты (социальные – за обучение или лечение – имущественные и т.д.), в этом случае они добавляются в эту же декларацию, но информация об этом указывается на других вкладках. Тогда сумма НДФЛ к возврату будет значительно больше и будет суммироваться со стандартным вычетом на ребенка.

Следует помнить, что если работодатель не предоставил стандартного вычета, то есть он не отображен в справке 2-НДФЛ, а у гражданина есть несовершеннолетние дети, он должен самостоятельно воспользоваться льготой, заполнив декларацию 3-НДФЛ.

Источник

Отражение стандартных налоговых вычетов на детей в программе «Декларация» производится довольно просто.

Самое первое действие заключается во включении галочки «Расчет стандартного вычета вести по данного источнику» в разделе ввода данных об источнике дохода.

Для заполнения раздела «Стандартные вычеты» необходимо внести данные о:

- Количестве детей (в случае если ребенок один или двое).

- Количестве детей более 3, так как вычет на третьего и последующих детей предоставляется в повышенном размере и составляет 3000 рублей.

- Детях инвалидах.

Причем, если количество детей не менялось, то оно проставляется цифрой в отдельном поле, рядом с которым поставлена галочка «количество детей не менялось и составило».

Если же количество детей поменялось в течение года, то галочка в вышеуказанном поле не ставится, а количество указывается по месяцам чуть ниже.

Например, на момент января в семье был один ребенок, а в марте родился второй. Значит в полях «Январь», «Февраль» будет стоять цифра 1, а в полях начиная с «Марта» и по «Декабрь» включительно цифра 2.

- Статусе родителя как единственного или в том случае, когда второй родитель отказался от получения вычета за ребенка в пользу другого родителя.

Если у родителя есть основание для получения двойного вычета на весь год, то достаточно поставить галочку в поле «вычет на ребенка единственному родителю».

Если в течение года статус родителя менялся, то галочка ставится в поле «Статус менялся» и отдельно указываются те месяца, в которых был присвоен и действовал данный статус.

Образцы заполнения приведены на сайте Vernut-vse.ru в разделе Инструкции по заполнению декларации 3-НДФЛ — примеры и образцы.

Рассмотрены такие ситуации:

- Инструкция по заполнению декларации на двоих детей.

- Инструкция по заполнению в программе за 2015 год стандартного вычета на ребенка-инвалида.

- Заполнение вкладки стандартные вычеты на 3 детей в программе «Декларация» за 2014 год.

Обычно с заполнением данного раздела не возникает проблем, интерфейс программы интуитивно понятен для пользователя.

Но бывают ситуации, при которых внести данные по стандартной схеме не представляется возможным.

Причем в Справке программы «Декларация» не содержится никаких разъяснений как действовать в «нестандартной» ситуации.

В таком случае можно обратиться за разъяснениями в МинФин.

В частности, в ведомство был адресован такой вопрос:

Родитель является единственным по отношению к одному ребенку, на второго ребенка предоставляется вычет в единичном размере.

Каким образом данную ситуацию отразить в программе?

Действительно, никакие комбинации галочек и цифр по вышеуказанному алгоритму не приводят к нужному результату. При активации полей «Вычет на единственного родителя» или «Статус менялся» двойной вычет считается на обоих детей, что не является корректным и не отражает положенную сумму вычета.

Ответ дается в письме ФНС от 12 ноября 2015 года №БС-4-11/19782@.

МинФин предлагает применить следующие действия:

- Во вкладке «Стандартные налоговые вычеты» установить галочку «статус менялся«.

- В открывшемся окне с месяцасм в поле «Январь» поставить «да», в поле «Февраль» поставить «нет».

- Убрать галочку из поля «Количество детей не менялось и составило», тем самым станут активными для заполнения поля по месяцам.

- Ниже в поле «Январь» поставить то количество месяцев, в которых родитель являлся единственным и следовательно за которые необходимо считать вычет в двойном размере. Количество ставится с учетом количества месяцев года, в которые доход не превысил 280 000 рублей (с 2016 года — 350 000 рублей).

- Дальше в поле «Февраль» поставить то количество месяцев, за которые родитель получает вычет на детей в обычном размере (не в статусе единственного родителя), с учетом того количества месяцев года, в которые доход не превысил 280 000 рублей (с 2016 года — 350 000 рублей).

Налогоплательщику в нестандартной ситуации следует хорошо разобраться с правилами предоставления стандартных налоговых вычетов (ст. 218 НК РФ), чтобы понимать систему расчета.

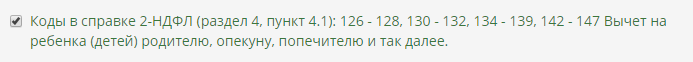

При получении вычета на детей через работодателя следует ориентироваться в кодах вычетов (согласно Приложению 2 в ред. Приказа ФНС от 10 сентября 2015 г. N ММВ-7-11/387@). Предоставленные суммы вычетов за год с кодами указываются в разделе 4 справки 2-НДФЛ.

Для информации приведем коды вычетов.

114, 115, 116 — Коды вычетов соответственно на первого, второго, третьего и последующих детей в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет родителю, супруге (супругу) родителя, усыновителю, опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок

118, 119, 120 — В двойном размере соответственно на первого, второго ребенка, третьего и последующих детей в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному родителю (приемному родителю) усыновителю, опекуну, попечителю

122, 123, 124 — В двойном размере соответственно на первого, второго, третьего и последующих детей в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из родителей (приемных родителей) по их выбору на основании заявления об отказе одного из родителей (приемных родителей) от получения налогового вычета

117 — На ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы

121 — В двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы единственному родителю.

125 — В двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы, одному из родителей (приемных родителей) по их выбору на основании заявления об отказе одного из родителей (приемных родителей) от получения налогового вычета

Частные примеры

Пример 1

В семье двое детей. Первый ребенок находится на обеспечении обоих родителей (родители в разводе, но выплачиваются алименты), второй ребенок — на обеспечении только матери, матери присвоен статус единственного родителя для второго ребенка.

Декларация заполняется на мать.

В течение года доход не превысил 280 000 рублей.

Количество месяцев для получения стандартного вычета — 12.

Работодатель предоставил вычеты по кодам 114 — на первого ребенка, 119 — на второго в двойном размере.

В 2-НДФЛ в разделе 4 указано:

Код 114 Сумма 16 800

Код 119 Сумма 33 600

Согласно изложенному алгоритму в письме МинФин необходимо указать (заполнение раздела смотрите во вложении — Картинка 1):

В поле «Статус менялся» стоит галочка, и по месяцам в поле «Январь» — «да», в поле «Февраль» — «нет».

Выставляем значения в строках:

- «Январь» — 12 (имеется в виду количество месяцев для предоставления вычета в двойном размере на второго ребенка).

- «Февраль» — 12 (имеется в виду количество месяцев для предоставления вычета на первого ребенка в размере 1400 рублей).

Итоговый вид листа смотрите во вложении — Картинка 2.

Таким же образом как в 1 примере можно поступить и при большем количестве детей.

Нужно только хорошо понимать за какого ребенка в каком размере предоставлен вычет и за какое количество месяцев.

В письме МинФин отдельно напоминает, что статус единственного родителя перестает действовать с месяца вступления родителя в брак, ведь в браке ребенок находится на обеспечении обоих родителей.

Пример 2

В семье двое детей. Первый ребенок находится на обеспечении обоих родителей (родители в разводе, но выплачиваются алименты), второй ребенок — на обеспечении только матери, матери присвоен статус единственного родителя для второго ребенка. В октябре женщина вступает в брак.

Декларация заполняется на мать.

В течение года доход не превысил 280 000 рублей.

Количество месяцев для получения стандартного вычета — 12.

С января по сентябрь на второго ребенка предоставляется вычет в двойном размере (9 месяцев). С октября по декабрь (3 месяца) — в размере 1400 рублей, так как при вступлении в брак статус единственного родителя теряется.

На первого ребенка предоставляется вычет в размере 1400 рублей 12 месяцев.

Работодатель предоставил вычеты по кодам 114 — на первого ребенка, 119 — на второго в двойном размере, 115 — на второго ребенка.

В 2-НДФЛ в разделе 4 указано:

Код 114 Сумма 16 800

Код 115 Сумма 4 200

Код 119 Сумма 25 200

Согласно изложенному алгоритму в письме МинФИн необходимо указать:

В поле «Статус менялся» стоит галочка, и по месяцам в поле «Январь» — «да», в поле «Февраль» — «нет».

Выставляем значения в строках:

- «Январь» — 9 (имеется в виду количество месяцев для предоставления вычета в двойном размере на второго ребенка).

- «Февраль» — 15 (имеется в виду количество месяцев для предоставления вычета в размере 1400 рублей за двоих детей (12 месяцев + 3 месяца).

Итоговый вид листа смотрите во вложении — Картинка 3.

Источник

Опубликовано 28.12.2019

Как правило, стандартный вычет на ребенка предоставляется

работодателем. Однако, это правило работает не всегда. Бывают

граждане, которые не знают о своем праве ну получение данного

вычета. Давайте разберемся, что нужно для получения стандартного

детского вычета и как его оформить?

Что такое стандартный налоговый вычет на ребенка?

Вычеты на детей предоставляются отдельным категориям физических

лиц. Их размер для каждой категории граждан четко фиксирован: 3000

руб., 1400 руб., (основание – п. 1 – 4 ст. 218 НК РФ). Стандартные

налоговые вычеты в основном предоставляются на работе

(работодателями). К этой группе вычетов относятся, так называемые,

«детские вычеты». Чтобы получить такой вид налогового вычета

работник должен обратиться к своему работодателю с заявлением о

предоставлении ему вычета. К заявлению следует приложить документы,

подтверждающие право на детский вычет. Если гражданин совмещает

несколько мест работы (работает одновременно у нескольких

работодателей), стандартный вычет ему предоставляется по

выбору.

Бывают случаи, в которых один родитель ребенка имеет право на

получение двойного вычета. Например, если родитель является

единственным у ребенка. Как правильно заполнить декларацию 3-НДФЛ в

таком случае? Давайте рассмотрим пример.

Порядок заполнения декларации 3-НДФЛ для детского

вычета:

1) Шаг первый:это заполнение личных данных.

Необходимо заполнить все поля, в которых внимательно и без ошибок

указать все ваши данные. Если вы знаете свой ИНН, то паспортные

данные вводить необязательно — эти поля заполнятся

автоматически.

После заполнения всех полей, нажмите кнопку «сохранить и

продолжить».

2) Шаг второй: переходим к заполнению

адреса.

После заполнения адреса идут строки, в которых следует заполнить

коды по ОКТМО и ИФНС.

3) Шаг третий: мы перешли к разделу «Доходы».

Нашим главным источником дохода в данном случае будет работа. Это и

нужно указать в соответствующем поле.

4) Шаг четвертый: переходим к заполнению данных

о работодателе. Эти данные надо просто внимательно переписать из

справки 2-НДФЛ, которую необходимо взять у работодателя.

5) Шаг пятый: в разделе «Вычеты» нужно выбрать

стандартный вычет.

6) Шаг шестой: а вот тут надо быть очень

внимательным. Это самый основной раздел. Надо выбрать сначала

вверху нужный код стандартного вычета.

И не важно, что такой вычет отсутствует в справке 2-НДФЛ, вам

надо его получить и вы должны его отметить. Причем, чтобы

активировать этот вычет, надо в полях (они идут ниже в табличной

форме) указать суммы начисленной зарплаты по месяцам. Эти данные

также, находятся в справке 2-НДФЛ.

Далее, идут две строки, в которых надо проставить общую сумму

стандартного вычета, которую вам не предоставили на работе.

После того, как все заполнено, остается опять нажать на

«Сохранить и продолжить». Ваша декларация готова. Ее можно скачать

и готовить пакет документов на возврат НДФЛ.

На каждом этапе подготовки декларации 3-НДФЛ, вы можете задать

вопрос налоговому консультанту, который поможет заполнить

декларацию корректно.

Получите вычет

Личный консультант заполнит

за вас декларацию за 1699 ₽

Источник